こんにちは、税理士の工藤俊悦です。

本コラムでは「キャッシュフロー経営」についてご紹介します。中小企業にとっては、あまり聞き慣れない言葉かもしれませんが、大企業の決算書では、キャッシュフロー計算書の添付も義務付けられているくらい、キャッシュの流れを示す書類は重要とされてます。

今後、中小企業にとってもキャッシュフローを示す書類を作成したり、キャッシュフローを意識した経営が必要になってきます。

前編・後編の2回に分けてご紹介します。前編である今回は「キャッシュフローが経営改善にどう役に立つか」についてお話したいと思います。

キャッシュフロー経営とは

それでは、キャッシュフロー経営とは、どのようなものでしょうか?

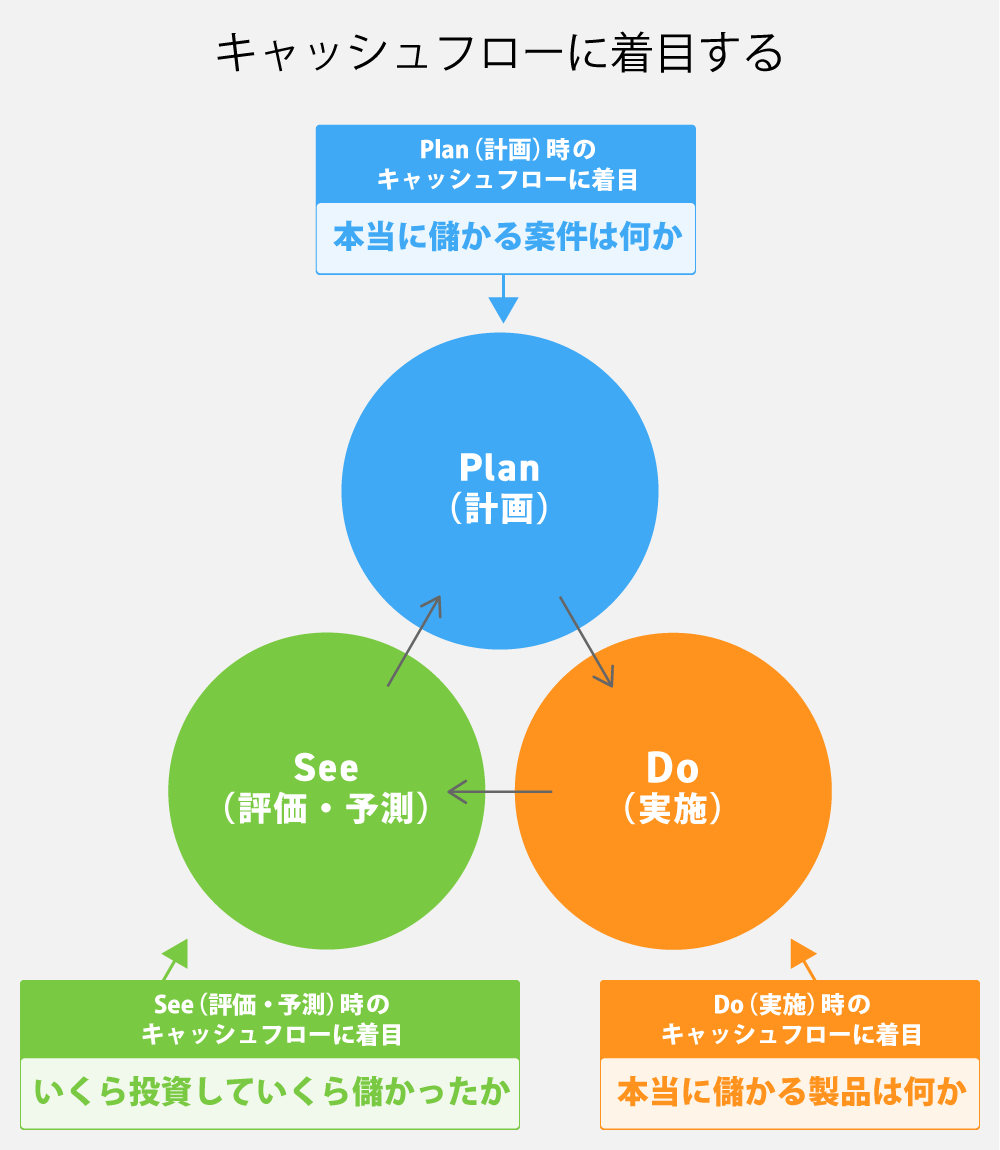

経営は「PLAN(計画)」「DO(実施)」「SEE(評価・予測)」のサイクルで成り立っています。キャッシュフロー経営とは、その3つの段階それぞれにおいて、「キャッシュのフロー」(お金の流れ)に着目した経営のことをいいます。

具体的に説明していきましょう。

まず「PLAN(計画)」=「本当に儲かる案件は何か。」

例えば「新しく投資を判断する場面」や「事業の売却・買収をする場面」でキャッシュフローに着目することで、「本当に儲かる案件は何か」を正確に把握することが可能となります。

(実際、最近では、新規の投資、あるいはM&Aの為に事業価値を評価する際には、その投資や事業が将来生むであろうキャッシュフローを予測します。それを現在の価値に割り戻して判断する事が、専門家の間では必須の手法となっています。)

次に、「DO(実施)」=「本当に儲かる製品は何か。」

これは、日々のお金の動きのことなので馴染みがあると思います。

ですが、単に「資金繰り」の把握だけではなく、生産や在庫の管理と改善なども、キャッシュフローに着目することで正しい経営判断とその実行ができるようになります。

例えば、貸借対照表や損益計算書だけでなく、キャッシュフローの観点から在庫の実態や労務費・間接経費などの費用を把握することで、「本当に儲かる製品は何か」を適切に判断することが可能となります。

最後に、「SEE(評価・予測)」=「いくら投資して、いくら儲かったか。」

投資に対する業績評価に活用されます。

会計のルールにより変動する貸借対照表と損益計算書でみる利益とは異なり、投資に対するリターンをキャッシュフローで握することで「いくら投資していくら儲かったか」を正確に評価することが可能となります。

3つのキャッシュフロー

ここまでは、キャッシュフロー経営の考え方とメリットをご説明してきました。それでは、実際にキャッシュフローを経営改善に繋げていくには、どうしたらいいのでしょうか。

キャッシュフロー経営では、発生するキャッシュフローの内容を「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」の3つに分類します。

(1)営業活動によるキャッシュフロー

企業本来の営業活動により発生したキャッシュの増減を表します。

(2)投資活動によるキャッシュフロー

企業が営業活動を行う上で、必要となる設備投資や株式の購入や売却などの投資により発生したキャッシュの増減を表します。

(3)財務活動によるキャッシュフロー

借入や増資、社債の発行など企業の資金調達や、借入金の返済、社債の償還、配当金の支払いなど、財務により発生したキャッシュの増減を表します。

キャッシュフローを改善させる

つのキャッシュフローそれぞれを向上、改善させるために、様々な方向から経営を見直し、経営の健全度を高めていくということも行っていきます。具体的には以下のような方法があります。

(1)営業活動キャッシュフローの改善

- 利益を獲得する。

- 売上債権は、売掛金や受取手形の信用期間を短くする。すなわち、「ツケ」の状態を短くする。(現金売上が一番の方法です)

- 棚卸資産(在庫)は、商品ごとの売れ行きの管理や、受注販売などのシステムの改善することで、在庫量を少なくする。(在庫が多いということは、無駄にお金を寝かせている事になります)

- 仕入債務は、現金で支払わず、買掛金や支払手形の信用期間を長くすることで、支払いを延ばす方法です。(買掛金には、クレジットカードの支払いも入ります。ただし、取引先の信用が失われる可能性もあるので注意です)

(2)投資活動キャッシュフローの改善

- 無駄な固定資産を売却する。

- 有価証券を売却する。

- 貸付金を回収する。

- 新規の投資を行わない。(ただし、経営に必要な投資まで削減すると、経営自体が縮小するので注意が必要です)

(3)財務活動キャッシュフローの改善

- 増資

- 社債(一括償還だと、償還期日まではキャッシュフローが良好となります)

- 借入金返済額の圧縮

まとめ

このように、キャッシュフロー経営では、お金の流れに着目することで経営状態を把握し、経営の健全化を目指すことができます。

それでは、お金の流れを把握すると、経営全体にどのようなメリットをもたらすのでしょうか。

次回、後編では「キャッシュフローを経営にどう活用するか」についてお話しします。そちらもどうぞご覧ください。

税理士・行政書士

工藤 俊悦

財務サポートを通じて企業の前向きな経営を応援!税理士・行政書士として、日々の税務・会計から経営改善、事業承継、各種許認可まで、企業経営を幅広くサポートします。